解讀CoinShares2026報告:告別投機敘事,擁抱實用性年

原文標題:Outlook 2026 The year utility wins

原文來源:CoinShares

原文編譯:深潮TechFlow

年末,各家機構的一年回顧和展望報告相繼出爐。

秉著太長不看的原則,我們也嘗試對各家的長報告做快速的總結和提煉。

本報告來自CoinShare,一家成立於2014 年的歐洲領先數位資產投資管理公司,總部位於英國倫敦和法國巴黎,管理資產規模超過60 億美元。

這份長達77 頁的《2026 展望:實用性獲勝之年》(Outlook 2026: The Year Utility Wins)涵蓋宏觀經濟基礎、比特幣主流化、混合金融崛起、智能合約平台競爭、監管演進等核心議題,並對穩定幣、代幣化資產、預測市場、礦業進行了深入轉型投資等領域。

以下是我們對這份報告的核心內容精煉和總結:

一、核心主題:實用性之年的到來

2025 年是數位資產產業的轉折之年,比特幣創下歷史新高,產業從投機驅動轉向實用價值驅動。

2026 年預計將是「實用性獲勝之年」(utility wins),數位資產不再試圖取代傳統金融系統,而是增強和現代化現有系統。

報告的核心觀點是:2025 年標誌著數位資產從投機驅動向實用價值驅動的決定性轉變,2026 年將是這項轉型加速落地的關鍵之年。

數位資產不再試圖建立平行金融體系,而是增強和現代化現有的傳統金融系統。公共區塊鏈、機構流動性、監管市場結構和真實經濟用例的整合正在以超越樂觀預期的速度推進。

二、宏觀經濟基礎與市場展望

經濟環境:薄冰上的軟著陸

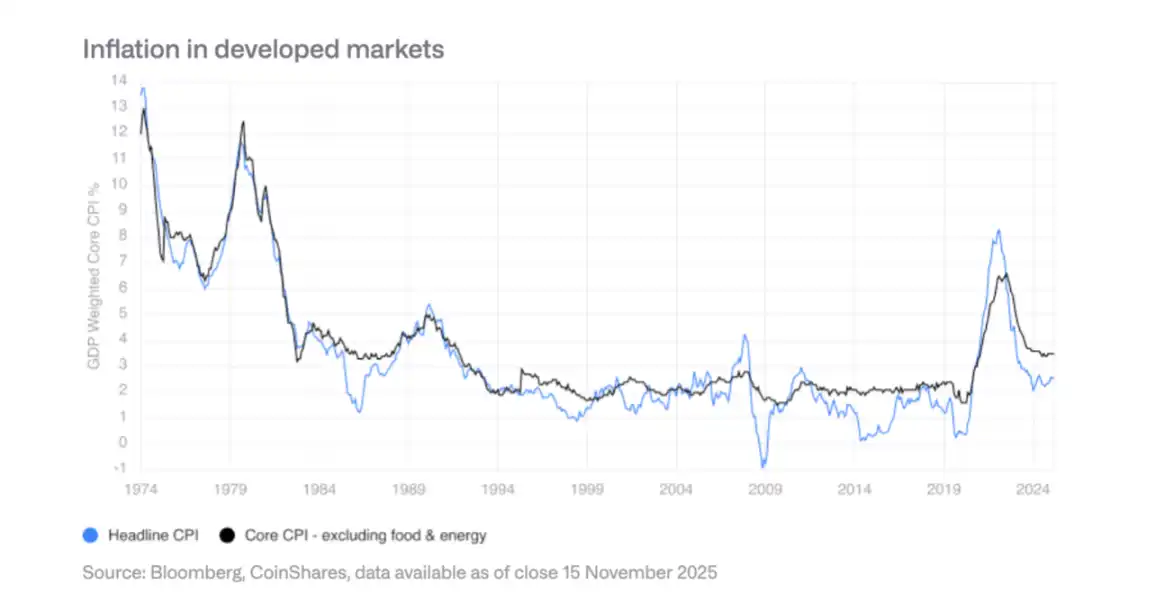

成長預期:2026 年經濟可能避免衰退,但成長疲軟且脆弱。通膨持續緩解但不夠果斷,關稅擾動和供應鏈重組使核心通膨維持在1990 年代初以來的高位。

聯準會政策:預期謹慎降息,目標利率可能降至3% 中段,但過程緩慢。聯準會對2022 年通膨激增記憶猶新,不願快速轉向。

三種情境分析:

· 樂觀情境:軟著陸+ 生產力驚喜,比特幣可能突破15 萬美元

· 基準情境:緩慢擴張,比特幣交易區間11-14 萬美元

· 熊市情境:衰退或滯脹,比特幣可能跌至7-10 萬美元區間

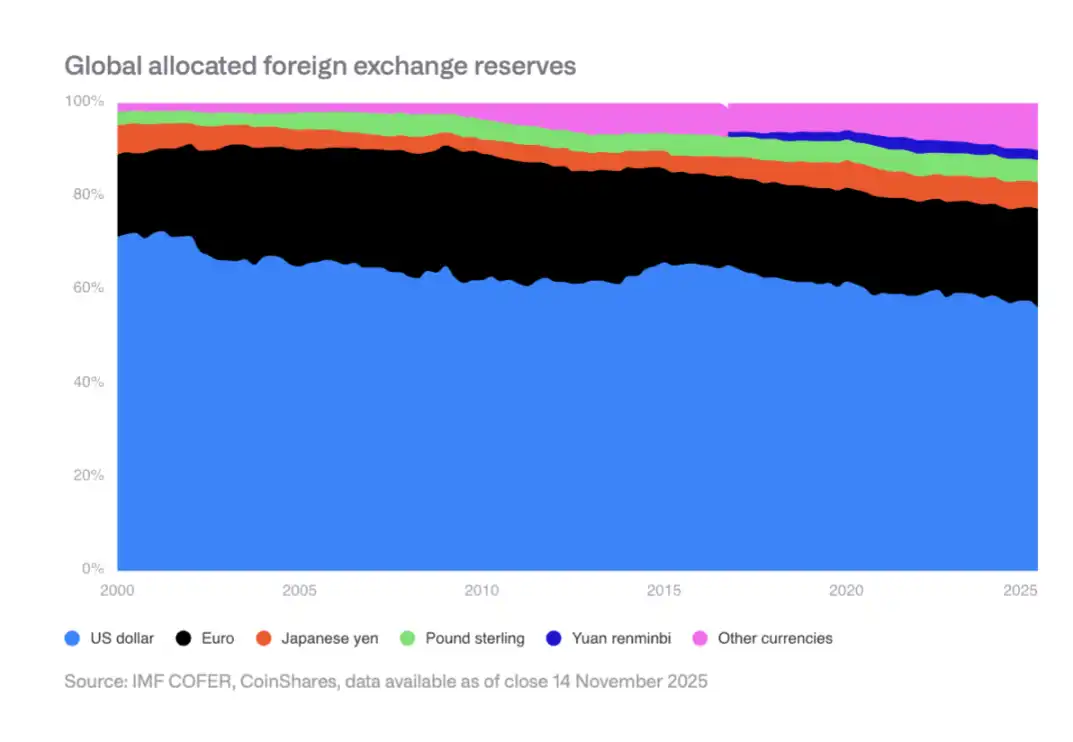

美元儲備地位的緩慢侵蝕

美元在全球外匯存底的份額從2000 年的70% 降至目前的50% 中段。新興市場央行正在多元化配置,增持人民幣、黃金等資產。這為比特幣作為非主權價值儲存創造了結構性利多。

三、比特幣在美國的主流化進程

2025 年美國實現了多項關鍵突破,包括:

· 現貨ETF 核准並推出

· 頂級ETF 選擇權市場形成

· 退休計畫限制解除

· 企業公允價值會計規則適用

· 美國政府將比特幣列為戰略儲備

機構採用仍處早期

儘管結構性障礙已解除,但實際採用仍受限於傳統金融的流程和中介。財富管理管道、退休計畫提供者、企業合規團隊等仍在逐步適應。

2026 年預期

預計私部門將取得關鍵進展:四大券商開放比特幣ETF 配置、至少一家主要401(k) 供應商允許比特幣配置、至少兩家標普500 公司持有比特幣、至少兩家主要託管銀行提供直接託管服務等。

四、礦工與企業持幣風險

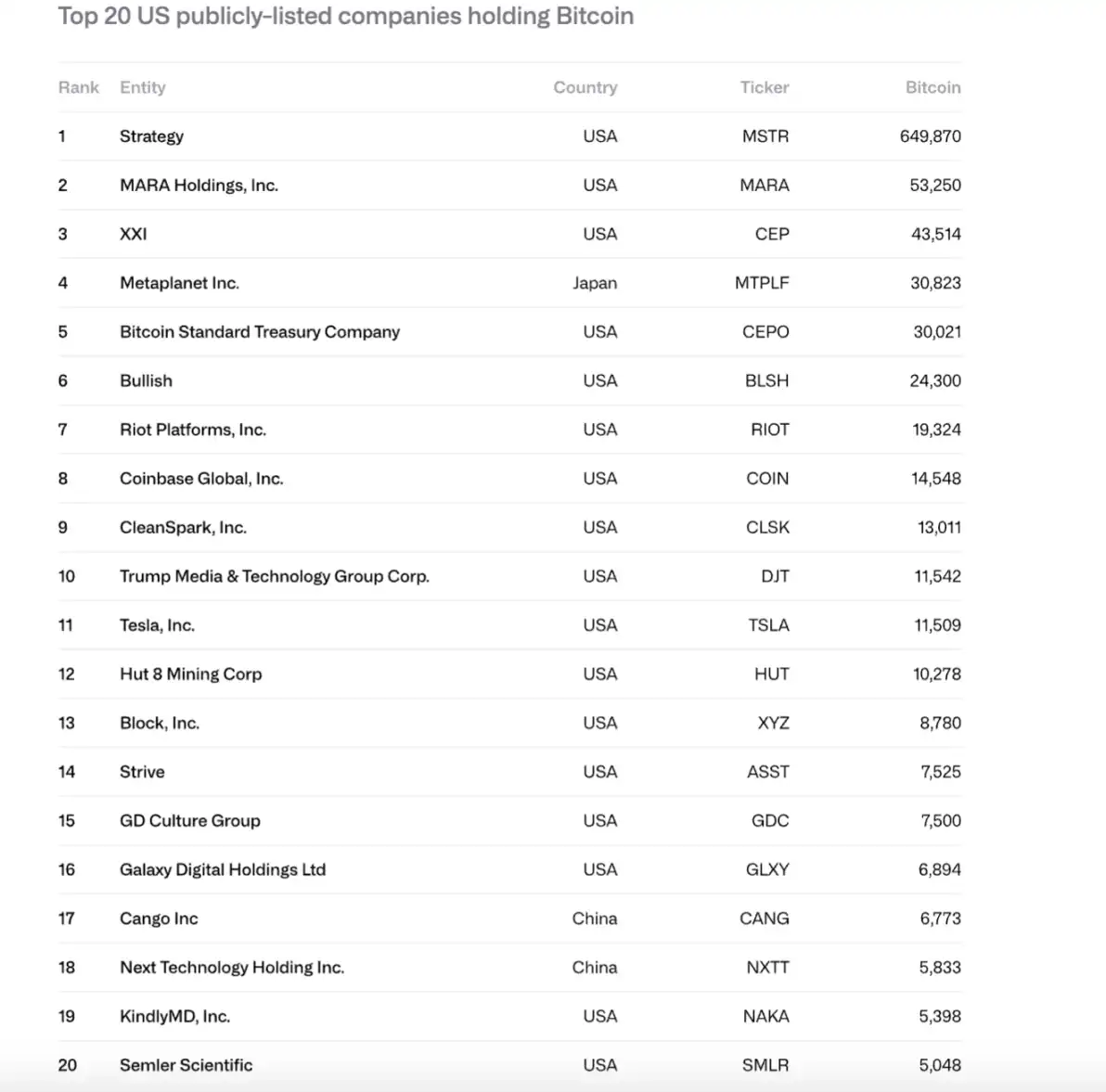

企業持幣規模激增

2024-2025 年,上市公司比特幣持有量從26.6 萬枚增至104.8 萬枚,總價值從117 億美元增至907 億美元。 Strategy(MSTR)佔61%,前10 家公司控制84%。

潛在拋售風險

Strategy 面臨兩大風險:

· 無法為永續債務和現金流義務提供資金(年度現金流近6.8 億美元)

· 再融資風險(最近到期債券為2028 年9 月)

如果mNAV 接近1x 或無法以零利率再融資,可能被迫出售比特幣,引發惡性循環。

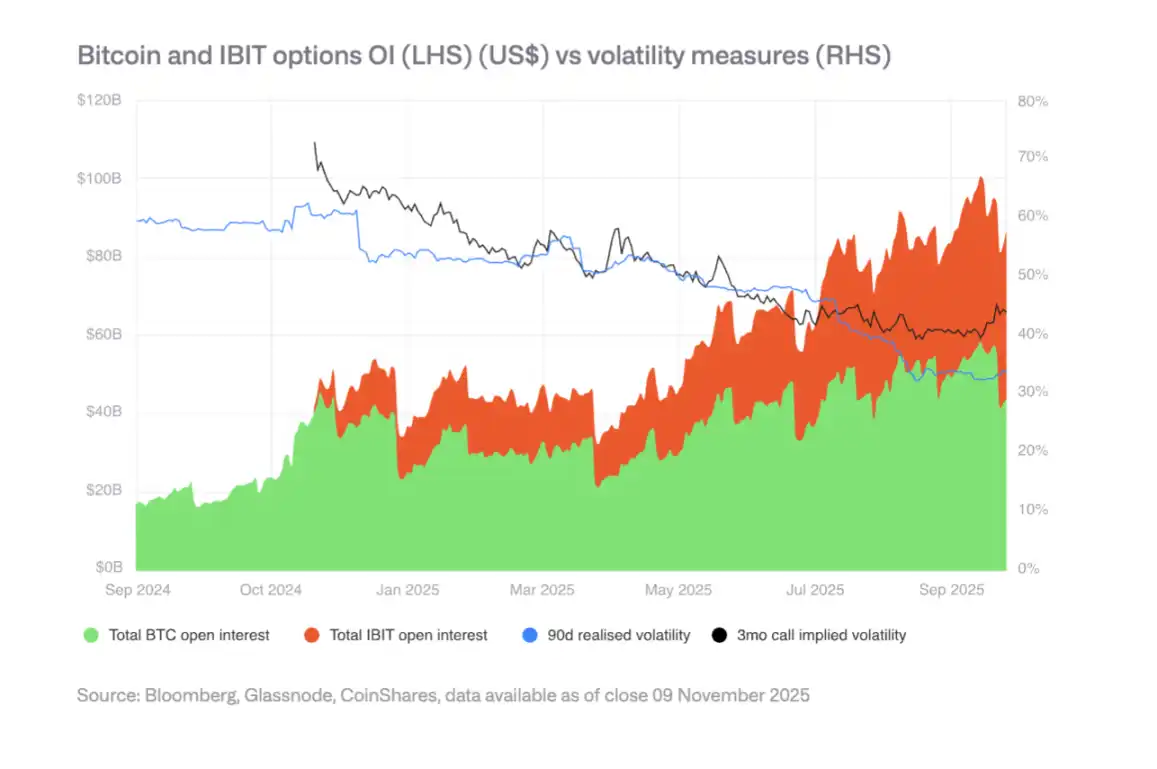

期權市場與波動率下降

IBIT 期權市場的發展降低了比特幣波動率,這是成熟化的標誌。但波動率下降可能削弱可轉債需求,影響企業購買力。 2025 年春季出現了波動率下降的拐點。

五、監管格局的分化

歐盟:MiCA 的清晰性

歐盟擁有全球最完整的加密資產法律框架,涵蓋發行、託管、交易和穩定幣。但2025 年暴露了協調限制,部分國家監管機構可能挑戰跨境通行證。

美國:創新與碎片化

美國憑藉最深厚的資本市場和成熟的創投生態系統重獲動力,但監管仍分散在SEC、CFTC、聯準會等多個機構。穩定幣立法(GENIUS 法案)已通過,但實施仍在進行中。

亞洲:向審慎監理靠攏

中國香港、日本等地推進巴塞爾協議III 加密資本和流動性要求,新加坡維持基於風險的許可製度。亞洲正形成更連貫的監理集團,圍繞風險基礎、銀行對齊標準趨同。

混合金融(Hybrid Finance)崛起

基礎設施與結算層

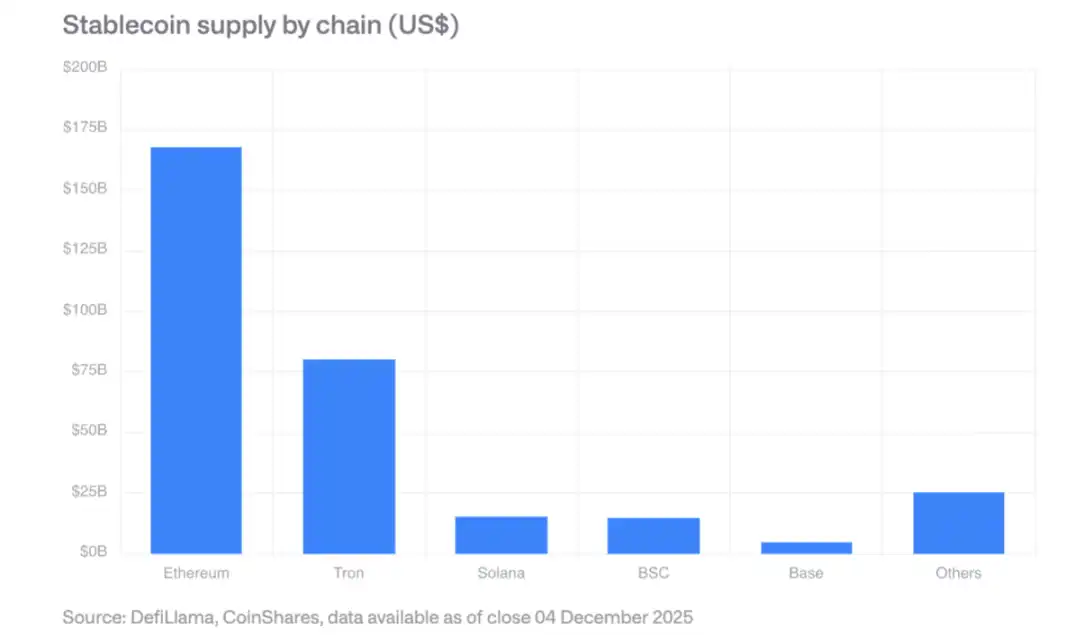

穩定幣:市場規模超3000 億美元,以太幣佔最大份額,Solana 成長最快。 GENIUS 法案要求合規發行人持有美國公債儲備,創造新的國債需求。

去中心化交易平台:每月交易量超6,000 億美元,Solana 單日處理400 億美元交易量。

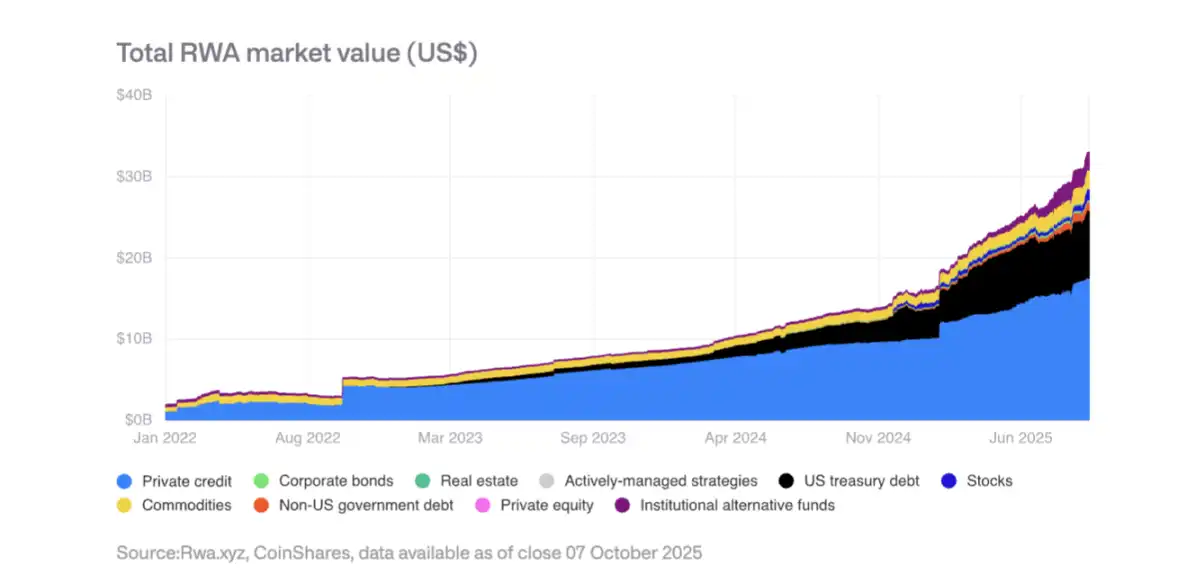

代幣化真實世界資產(RWA)

代幣化資產總價值從2025 年初的150 億美元增加至350 億美元。私人信貸和美國公債代幣化成長最快,黃金代幣超13 億美元。 BlackRock 的BUIDL 基金資產大幅擴張,摩根大通在Base 上推出JPMD 代幣化存款。

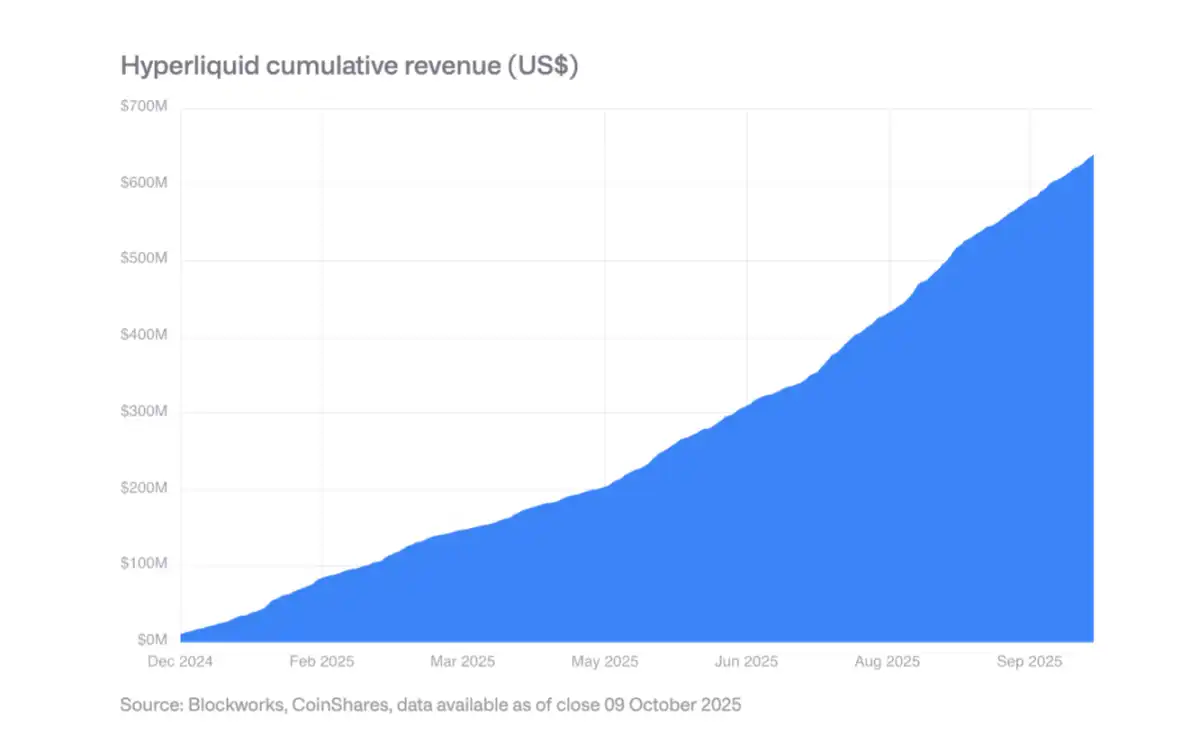

產生收入的鏈上應用

越來越多協議產生數億美元年收入並分配給代幣持有者。 Hyperliquid 使用99% 營收每日回購代幣,Uniswap 和Lido 也推出類似機制。這標誌著代幣從純投機資產轉變為類股權資產。

七、穩定幣的主導地位與企業採用

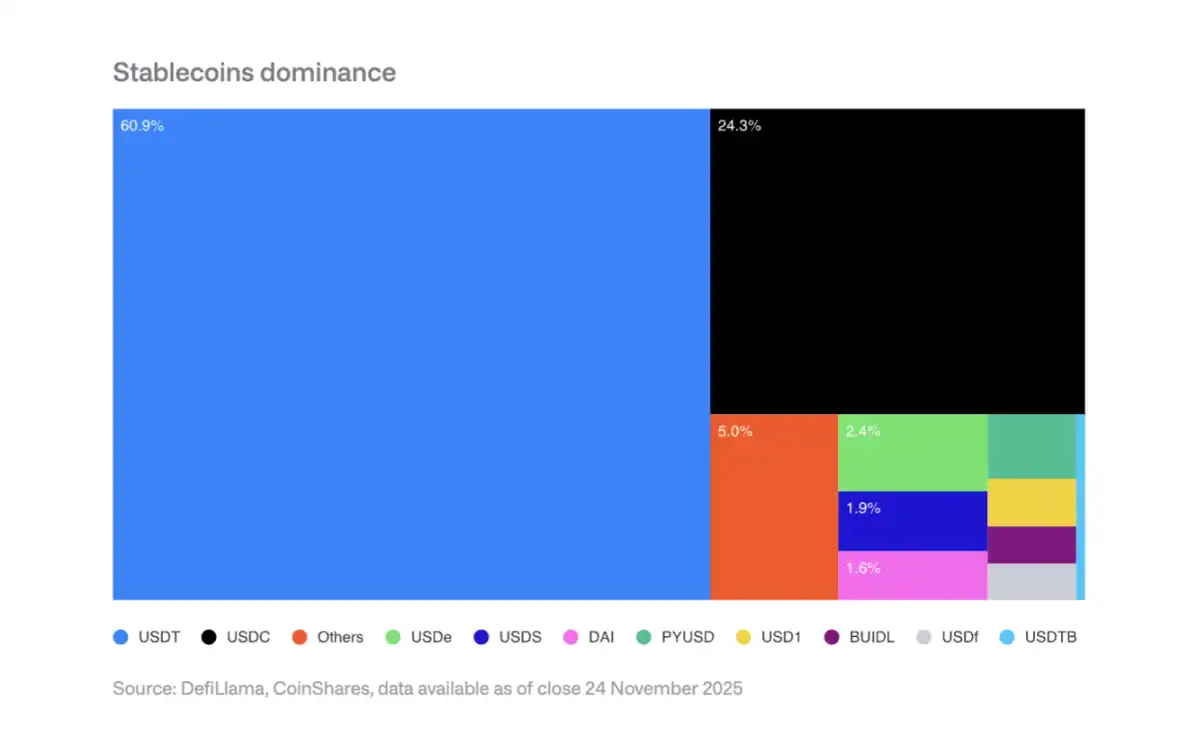

市場集中度

Tether(USDT)佔穩定幣市場60%,Circle(USDC)佔25%。新進業者如PayPal 的PYUSD 面臨網路效應挑戰,難以撼動雙寡頭格局。

2026 年企業採用預期

支付處理商:Visa、Mastercard、Stripe 等具有結構性優勢,可在不改變前端體驗的情況下轉向穩定幣結算。

銀行:摩根大通的JPM Coin 已展示潛力,西門子報告外匯節省達50%,結算時間從數天降至數秒。

電商平台:Shopify 已接受USDC 結帳,亞洲和拉丁美洲市場正試行穩定幣供應商支付。

收入影響

穩定幣發行人面臨利率下降風險:若聯準會利率降至3%,需增加887 億美元穩定幣才能維持當前利息收入。

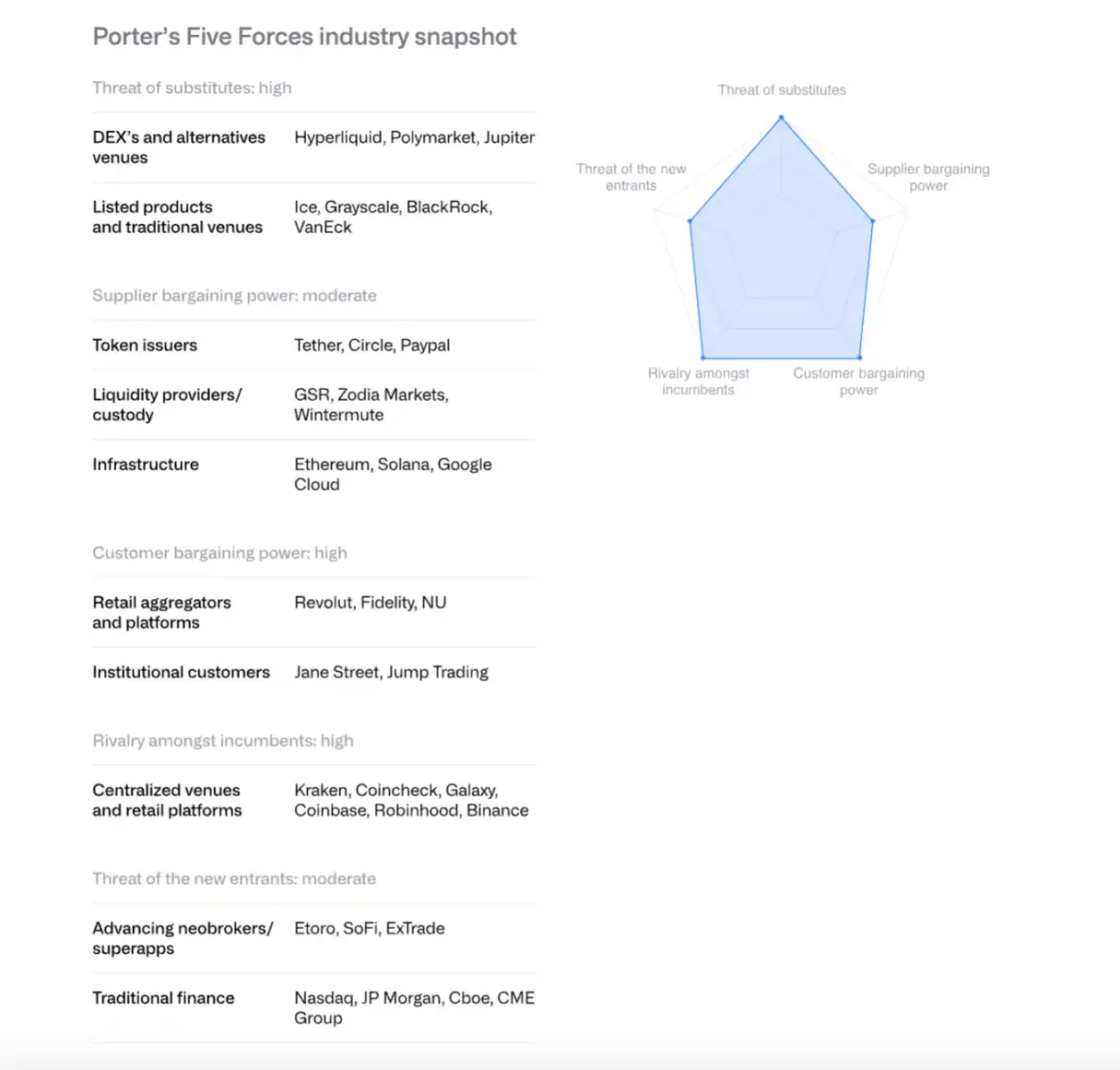

八、用波特五力模型分析交易平台競爭格局

現有競爭者:競爭激烈且加劇,手續費率降至低個位數基點。

新進者威脅:摩根士丹利E*TRADE、嘉信理財等傳統金融機構準備進入,但短期內需依賴合作夥伴。

供應商議價能力:穩定幣發行人(如Circle)透過Arc 主網增強控制力。 Coinbase 與Circle 的USDC 收入分成協議至關重要。

客戶議價能力:機構客戶佔Coinbase 交易量80% 以上,具有強議價能力。零售用戶對價格敏感。

替代品威脅:Hyperliquid 等去中心化交易平台、Polymarket 等預測市場、CME 加密衍生性商品構成競爭。

預計2026 年產業整合加速,交易平台和大型銀行透過併購取得客戶、執照和基礎設施。

九、智能合約平台競爭

以太坊:從沙盒到機構基礎設施

以太坊透過Rollup 中心路線圖擴展,Layer-2 吞吐量從一年前的200 TPS 增加到4800 TPS。驗證者正推動提高基礎層Gas 限制。美國現貨以太坊ETF 吸引約130 億美元資金流入。

在機構代幣化方面,BlackRock 的BUIDL 基金和摩根大通的JPMD 展示了以太坊作為機構級平台的潛力。

Solana:高效能範式

Solana 憑藉單晶片高度優化的執行環境脫穎而出,佔DeFi 總TVL 約7%。穩定幣供應超120 億美元(從2024 年1 月的18 億美元成長),RWA 計畫擴張,BlackRock 的BUIDL 從9 月的2,500 萬美元增至2.5 億美元。

技術升級包括Firedancer 用戶端、DoubleZero 驗證者通訊網路等。 10 月28 日推出的現貨ETF 已吸引3.82 億美元淨流入。

其他高性能鏈

Sui、Aptos、Sei、Monad、Hyperliquid 等新一代Layer-1 透過架構差異化競爭。 Hyperliquid 專注於衍生性商品交易,佔區塊鏈總收入三分之一以上。但市場碎片化嚴重,EVM 相容性成為競爭優勢。

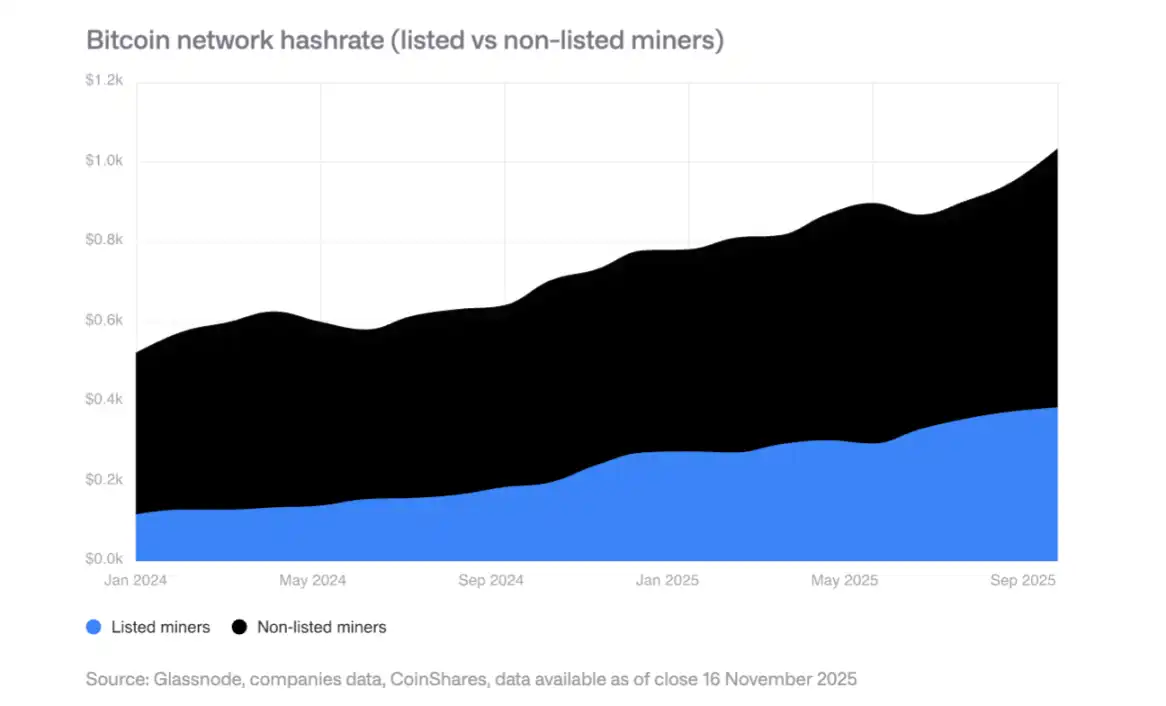

十、礦業轉型HPC(高效能運算中心)

2025 年擴張

上市礦工算力成長110 EH/s,主要來自Bitdeer、HIVE Digital 和Iris Energy。

HPC 轉型

礦工宣布了價值650 億美元的HPC 合同,預計到2026 年底比特幣挖礦收入佔比將從85% 降至20% 以下。 HPC 業務營運利潤率達80-90%。

未來挖礦模式

預計未來挖礦將由以下模式主導:ASIC 製造商、模組化挖礦、間歇性挖礦(與HPC 共存)、主權國家挖礦。長期來看,挖礦可能回歸小規模分散營運。

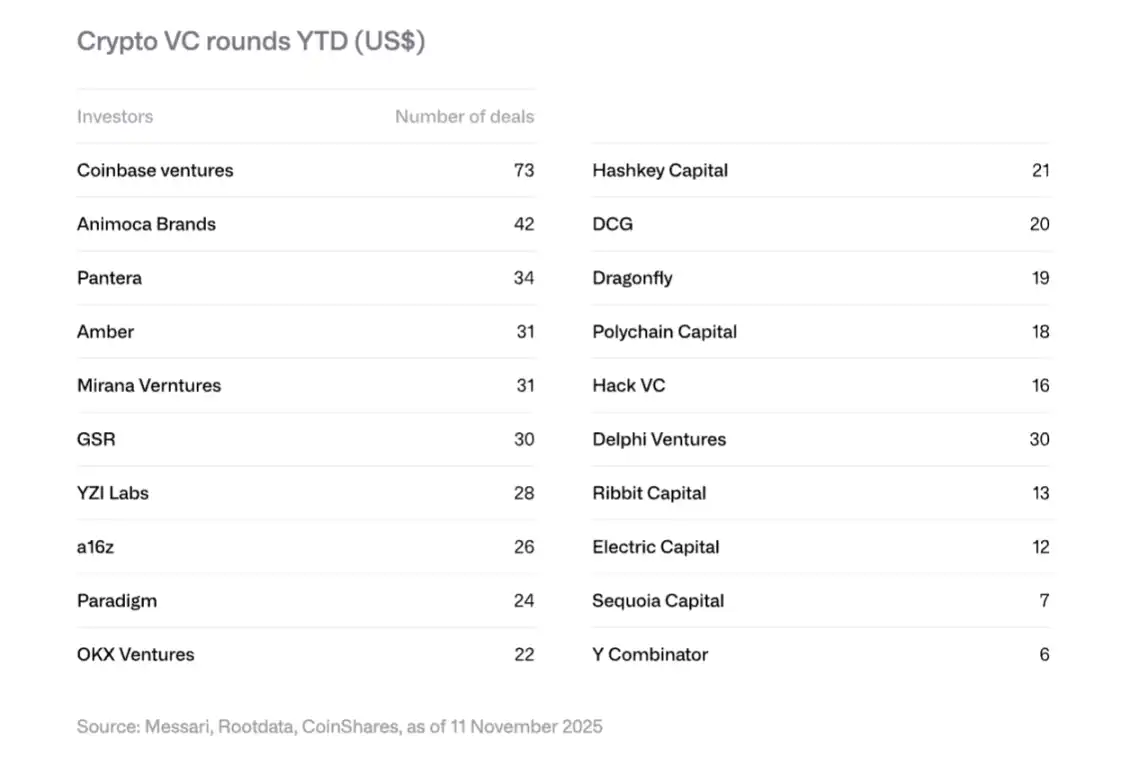

十一、創投趨勢

2025 年復甦

加密創投融資達188 億美元,超過2024 年全年(165 億美元)。主要由大額交易驅動:Polymarket 獲20 億美元戰略投資(ICE)、Stripe 的Tempo 獲5 億美元、Kalshi 獲3 億美元。

2026 年四大趨勢

RWA 代幣化:Securitize 的SPAC、Agora 的5000 萬美元A 輪等顯示機構興趣。

AI 與加密結合:AI 代理、自然語言交易介面等應用加速。

零售投資平台:Echo(被Coinbase 以3.75 億美元收購)、Legion 等去中心化天使投資平台興起。

比特幣基礎設施:Layer-2 和Lightning 網路相關項目獲得關注。

十二、預測市場的崛起

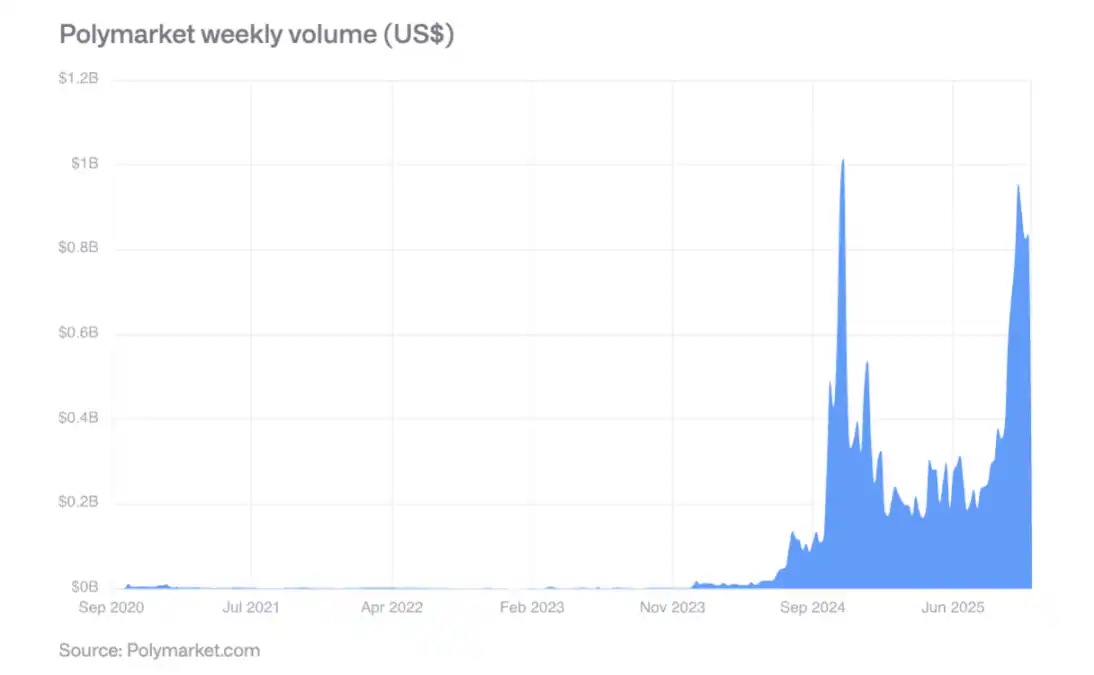

Polymarket 在2024 年美國大選期間週交易量超8 億美元,選後活動維持強勁。其預測準確度得到驗證:60% 機率的事件約60% 發生,80% 機率的事件約77-82% 發生。

2025 年10 月,ICE 對Polymarket 進行高達20 億美元的策略性投資,標誌著主流金融機構的認可。預計2026 年周交易量可能突破20 億美元。

十三、關鍵結論

成熟化加速:數位資產正從投機驅動轉向實用價值和現金流驅動,代幣越來越像股權資產。

混合金融崛起:公共區塊鏈與傳統金融系統的整合不再是理論,而是透過穩定幣、代幣化資產和鏈上應用的強勁成長變得可見。

監管清晰度提升:美國GENIUS 法案、歐盟MiCA、亞洲審慎監管框架為機構採用奠定基礎。

機構採用漸進:儘管結構性障礙已解除,但實際採用需要數年時間,2026 年將是私部門取得漸進進展的一年。

競爭格局重塑:以太坊保持主導但面臨Solana 等高性能鏈挑戰,EVM 相容性成為關鍵優勢。

風險與機會並存:企業持幣集中度高帶來拋售風險,但機構代幣化、穩定幣採用、預測市場等新興領域提供巨大成長潛力。

整體而言,2026 年將是數位資產從邊緣走向主流、從投機走向實用、從碎片走向整合的關鍵之年。

猜你喜歡

字母哥入股Kalshi引眾怒:是偶像跨界,還是內幕交易「陽謀」?

野獸先生收購Step:頂流網紅進軍青少年金融賽道?

不只是猜對錯,預測市場正變得越來越「有趣」

5.5萬美元,將是比特幣的生死線

卡爾達諾價格預測:ADA觸及過去引發爆發性漲勢的水平——是否會再次重演?

重要要點 在經歷一年多的盤整後,卡爾達諾(ADA)再次測試重要的牛市支撐,這可能是新一輪漲勢的起點。 雖然零售参与者保持謹慎,但鏈上數據和訂單流顯示大資金視此次跌勢為「逢低買入」的機會,大型巨鯨訂單也顯示出累積而非抛售的跡象。 RSI和MACD動量指標表明,卡爾達諾的價格可能已經形成了一個持久的底部,隨著阻力位突破,價格可能會重返周期高點。 在更长期的观察中,若宏观经济压力减轻,价格甚至可能推动上涨至2美元,实現长达875%的涨幅。 WEEX Crypto News, 2026-02-04 16:09:03 卡爾達諾(Cardano)在過去的一段時間裡的價格走勢可謂黃金時代曲,最近到了再次吸引投資者眼光的關鍵水平,而這種狀況是否會再次引發一波爆發性行情,引起了市場的廣泛關注。 隨著加密市場經歷了一次歷史性的資金清算事件,許多山寨幣重新跌至周期低點。而對于卡爾達諾來說,這一次的下跌具有特殊的意義。截至2023年底,ADA重新測試其最為重要的牛市支撐區,那是自過去多次反彈的基礎。 正當零售參與者還在觀望時,鏈上的數據和訂單流量卻顯示出,許多大資金正在利用這一機會進行逢低買入。巨鯨訂單的集中出現在抛售點,顯示出累積的跡象,似乎是對價格即將回升的充足信心。 重新聚焦:潛力大幅變現的機會 在這樣的背景下,部分專家指出這可能是一個「買低」的契機,預示著一個可能的強反彈即將來臨。在經歷了檔位長達一年的整固階段後,日漸增加的積累和突破失敗后的持續累积进购显示大资金依然对卡尔达诺充满信心。 雙重的動量指標也支持了這種持續反彈的可能性。在每週圖表上,RSI已達到30的超賣水平,這是通常表示賣方已經筋疲力盡的信號。相似地,MACD指標顯示,在經過數月縮減後,動量正朝著可能的「金叉」收緊,這暗示著潛在的內在力量在崛起。 焦點現在轉向模式的上界,關鍵的突破門檻與之前的大約$0.50的支持線對齊。若能成功翻越此水平,將象徵著卡爾達諾市場結構的重大變革,也為重返靠近1.35美元的周期高點鋪路,這意味著高達360%的潛在上行空間。 更長遠地看,如果宏观经济压力缓解,基本面重新发挥作用,這次增長可能僅僅是第一階段,接下來可能的升勢將推動ADA目标至2美元,這意味着长达875%的漲幅。这对于任何看好加密市场长期潜力的投资者来说,无疑都是极具吸引力的图景。…

Tether 推出開放原始碼挖礦操作系統挑戰比特幣挖礦巨頭

重要摘要 Tether 推出新的開放原始碼比特幣挖礦操作系統,名為 MOS,旨在簡化傳統的礦業基礎設施。 MOS 將不同的軟體堆疊整合為單一系統,使操作員能夠即時監控和管理礦場中的硬體效能、能耗及基建等。 這一舉措旨在降低礦業的進入門檻,並使其不再依賴專有平台。 即使在礦業面臨2025年低潮影響下,Tether 的這個創新可能成為業界的新奇突破。 WEEX Crypto News, 2026-02-04 16:09:03 簡介 近日,作為穩定幣發行商的 Tether 宣布推出一項名為…

XRP價格預測:Ripple支持在XRPL上代幣化2.8億美元的鑽石,XRP能否重回2美元?

Key Takeaways Ripple支持Billiton Diamond和Ctrl Alt在阿聯酋代幣化價值約2.8億美元的經認證拋光鑽石。 XRP的機構需求在2026年初呈增長趨勢,特別是在美國第一隻即期XRP ETF推出後。 XRP目前面臨來自主要移動平均線的阻力,價格需要強勁的成交量和決定性的日收市回到1.78美元上方。 如果XRP重回2美元,像Maxi Doge等預售項目可能吸引資本流入,打造高投資回報的機會。 WEEX Crypto News, 2026-02-04 16:09:03 Ripple的最新動向與鑽石代幣化 在加密貨幣世界中,Ripple再一次站在創新前沿,宣佈它將與Billiton Diamond和領先的代幣化提供商Ctrl…

Arbitrum發佈警告:官方X帳戶遭入侵威脅

課題重點 Arbitrum的ArbitrumDAO治理X帳戶被攻擊者入侵,目的是發佈偽造的空投活動釣魚鏈接,攻擊者以宣稱的獎勵來引誘用戶。 黑客攻擊這類加密貨幣項目的趨勢在2026年初變得尤為頻繁,此次入侵是近期一系列社交媒體帳戶被盜事件之一。 儘管官方迅速發出警告,要求社區成員避免點擊鏈接或與帳戶互動,但網路安全威脅依然充滿挑戰。 McKenna建議使用密碼管理器和實體YubiKeys以加強安全性,並強調對網路釣魚活動的警惕。 WEEX Crypto News, 2026-02-04 16:09:04 在現今的數位時代,加密貨幣社區正面臨著前所未有的挑戰,尤其當許多主流項目的社交媒體帳戶屢屢遭受駭客攻擊。例如,近期大量有關Arbitrum的重要警告便反映出網路安全的嚴峻形勢。 網路安全專家指出,2026年的開局讓人憂心忡忡,特別是這波席捲行業的駭客攻擊浪潮正將更多投資者置於風險之中。 Arbitrum入侵事件概覽 Arbitrum是一個廣受關注的加密貨幣項目,其ArbitrumDAO治理X帳戶的安全性受到了嚴重的威脅。駭客入侵後,利用該帳戶發布偽造的空投活動鏈接,訛稱其為長期參與者提供獎勵。這些鏈接表面上是用來獎勵在該平台上進行過橋接、交易和治理活動的用戶。 Arbitrum的官方渠道隨即警告社區:避免與該帳戶的任何信息互動,直至安全性完全恢復。官方強調:“@arbitrumdao_gov帳戶已被入侵。在恢復訪問權限之前,請勿點擊任何鏈接或與該帳戶的帖子互動。” 偽造空投及攻擊細節 駭客精心設計信息,讓其看似戰端還有更多未知的驚喜,似乎專為“真正的用戶”設計,意圖以彷彿正當的方式引誘那些活躍分子。而所謂的“真實用戶”實際上是那些曾經深入參與該項目運營的人,而非“農場戶”或“投機者”。然而,這種細緻的策略反而讓釣魚鏈接成為更大的威脅。 經過長期追查與分析,Arbitrated…

Fireblocks 與 Canton 網絡整合,為客戶帶來注重隱私的代幣化

Fireblocks 與 Canton Network 整合,增強其受監管的基礎設施服務,尤其是在代幣化和資產結算方面。 該整合為金融機構提供了一個受約束且隱私保護的環境,通過 Fireblocks 的企業級策略控制和工作流自動化來處理資產結算。 Canton 網絡的設計專注於滿足機構金融的隱私、合規性和可擴展性需求。 Fireblocks 收購 TRES 以加強其在加密貨幣賬務和稅務合規工具上的實力。 WEEX Crypto News, 2026-02-04…

現貨比特幣 ETF 每日流入 5.62 億美元——是牛市反彈還是短暫插曲?

現貨比特幣 ETF 於 2 月 2 日出現重大資金流入,結束了數周的淨流出趨勢。 2月份的這波資金流入為 U.S. 比特幣現貨ETF創造了歷來單日最大的一次淨流入。 隨著市場的短期劇烈波動,這一資金流動引發了修正的擔憂。 即便資金重新流入,比特幣價格依然低迷,長遠市場需求仍然不確定。 WEEX Crypto News, 2026-02-04 16:11:04 現貨比特幣…

Galaxy 分析師警告比特幣可能因持有缺口跌至63K

重點摘要 Galaxy Digital 的研究主管 Alex Thorn 警告比特幣價格可能再跌 19%至 63,000 美元,源於在鏈上持有差距。 比特幣交易現在比其 2025 年 10 月 6 日的歷史高位低 38%,且傾向進一步滑向…

Cathie Wood 投資 2480 萬美元購買加密股票 — Ark Invest 的真正計劃是什麼?

關鍵要點 Ark Invest 在加密市場不景氣的情況下,仍增持了 2480 萬美元的加密股票,顯示其對長期的信心。 股市的低迷導致主要加密公司的股票下跌,但 Ark Invest 在這個時候加大了對 Robinhood、Circle、BitMine 等公司的投入。 比特幣價格下降至 80,000 美元以下,加密市場的交易量大幅縮水至約 1 兆美元。 Ark…

IG 完成對加密交易所獨立儲備的收購

關鍵要點: 交易所獨立儲備(Independent Reserve)被英國交易公司IG成功收購,此舉標誌著IG進一步拓展數字資產市場。 該收購於新加坡金融管理局批准後正式完成,使IG能夠進一步渗透加密市場。 這次合併集結了經驗豐富的加密專家團隊,有助於滿足全球範圍內數字資產交易需求日益增長。 預計到2026年下半年,IG將在新加坡、澳洲和阿聯酋推出新的加密產品。 IG成為首家讓英國散戶投資者交易多種加密貨幣的英國上市公司。 WEEX Crypto News, 2026-02-04 16:11:04 IG 擴張至加密市場的重要佈局 英國大型交易公司IG近日完成了對澳洲著名加密交易所「獨立儲備」(Independent Reserve)的收購,此次交易加強了IG在亞太地區數字資產領域的立足點。此次交易獲得新加坡金融管理局核准,這是IG公司向數字資產市場邁出的重要一步。 於2013年成立的獨立儲備以其合規、嚴謹的交易環境及市場基礎設施而聞名,服務對象包括零售和機構客戶。IG計畫整合其技術與專業知識,不僅鞏固在加密貨幣領域的地位,還維持著全球交易公司的合規標準。 與獨立儲備的合作優勢…

德意志交易所360T與Bitpanda合作擴大MiCA監管的加密交易

重點摘要 360T與Bitpanda的合作旨在提升歐洲市場的機構加密交易可及性。 此合作結合Bitpanda的數字資產基礎設施與360T的MiCA監管平台。 合作強調了歐洲在全球數字資產市場中的崛起和影響力。 整合後,金融機構能夠無需自行開發系統就能提供加密服務。 WEEX Crypto News, 2026-02-04 16:13:08 德意志交易所集團的外匯及數字資產單位360T近日宣佈與奧地利加密平台Bitpanda達成合作,旨在拓展加密交易於歐洲的機構通道,在不斷增長的市場需求中應運而生。根據此次的合作協定,Bitpanda將提供其數字資產基礎設施,與360T的3DX(MiCA監管下的加密資產交易平台)相結合,以滿足金融機構對受監管路徑進入數字資產領域的需求。 3DX與Bitpanda的機構與零售交易結合 根據協議內容,360T的3DX將作為MiCA監管的交易場地運作,其技術基礎達到機構級別,而Bitpanda則提供零售面向的加密服務所需的基礎設施。雙方的整合將使銀行與金融公司能在不需自行開發複雜系統的情況下,向其最終用戶提供數字資產服務。每個合作方仍然負責各自的監管活動,以確保在行業不斷成熟的過程中保持責任分明。 在這樣的背景下,這一合作有助於鞏固歐洲作為機構數字資產中心的地位。Bitpanda的執行長盧卡斯·恩澤斯多夫-康拉德(Lukas Enzersdorfer-Konrad)指明,這次合作是邁向歐洲下一代機構加密基礎設施建設的重要一步。他表示,“通過與德意志交易所集團的合作,我們在建立將加密資產帶入歐洲機構市場的新基礎設施方面邁出關鍵一步。” 歐洲在機構數字資產中的角色定位 隨著全球加密市場的演變,歐洲在其中的影響力日益顯著,成為建構受監管框架與金融市場變革的引導者。恩澤斯多夫-康拉德強調,這次合作不僅推動了Bitpanda的解決方案擴展,也突顯了歐洲在塑造全球數字資產市場方面日益增長的角色。 在這樣的國際背景中,德意志交易所360T擴展了對客戶的選擇。360T和德意志交易所集團的外匯與數字資產全球主管卡洛·克爾策(Carlo…

摩根大通報告:家族辦公室將加密貨幣資產轉向AI投資

關鍵要點 根據摩根大通的報告,家族辦公室對人工智能的投資興趣顯著增加,有89%的辦公室完全不持有加密貨幣,而65%已將AI視為主要投資主題。 儘管加密貨幣需求增長,但家族辦公室對其的投資仍非常有限,全球平均持有量僅為0.4%,而比特幣則只有0.2%。 與此同時,大型機構投資者加強了對數字資產的興趣,許多財務顧問在2025年為客戶提高了加密貨幣的配置比例。 海外家族辦公室逐漸嘗試增加加密貨幣資產,例如中國家族辦公室計劃達5%,以追趕市場趨勢。 WEEX Crypto News, 2026-02-04 16:13:08 最近,摩根大通發表了一份2026年全球家族辦公室報告,其中顯示在全球30個國家抽樣調查的333個家族辦公室中,這些辦公室的平均淨值為16億美元。報告揭示了一個令人矚目的趨勢:89%的家族辦公室完全不持有加密貨幣,而65%的辦公室將人工智能視為首要的投資主題。儘管有些家族辦公室開始投資於新興的加密空間,如香港的VMS集團向Re7 Capital投資了1000萬美元,且亞洲家族辦公室為加密投資工具籌集了超過1億美元,但整體轉向AI的趨勢更加明顯。 人工智能領先於家族辦公室的投資主題 人工智能已然成為家族辦公室的熱門投資主題。報告顯示,65%的家族辦公室將人工智能視為當前或未來的首要優先項,隨後是健康創新(50%)和基礎建設(41%),而加密貨幣和數位資產只有17%的家庭辦公室表示關注。這些數據反映了一個重要的現實,即雖然對AI非常期待,但真正的資金配置仍顯不足,目前超過一半的辦公室未接觸成長型股票或風險投資,這些正是預計AI創新最活躍的領域。另外,79%的家族辦公室在基礎設施方面也未進行投資,而這正是支撐AI大規模發展的物理框架。摩根大通全球替代性投資負責人Kristin Kallergis Rowland表示,“替代性投資已不再是策略上的補充,而是成為了不可或缺的戰略支柱。”全球預計在私募股權的投資將增加37%,有2.5倍的家族辦公室選擇增加私人市場曝光,而不是減少。 儘管許多機構需求增長,加密貨幣仍被冷落 儘管大型機構投資者對數字資產的興趣逐漸增加,但家族辦公室在加密貨幣上的布局仍然相對有限。全球範圍內,家族辦公室的數字資產持有比例平均僅為0.4%,其中包含比特幣的0.2%。在全球經濟不穩定和地緣政治風險加大的背景下,72%的家族辦公室完全不持有黃金。儘管如此,NOIA…

莫斯科交易所擴展加密指數套件,計劃推出 Solana、瑞波幣和 Tron 期貨

關鍵要點 莫斯科交易所(MOEX)計劃在 2026 年擴充其加密貨幣產品組合,引入與 Solana (SOL)、瑞波幣 (XRP) 和 Tron (TRX) 相掛鉤的新期貨合約。 這些新期貨將基於交流計算和交易的基準指數,並採用現金結算,不涉及加密貨幣的實物交割。 其未來發展還包括考慮推出永久期貨和期權,進一步推動加密衍生品交易市場的制度化。 俄羅斯將於 2026 年 7 月…

比特幣價格預測:幣安剛買入1億美元比特幣——即將再加碼10億美元

主要要點 幣安透過買入1億美元的比特幣開始重新平衡其財務,這只是其計劃投入10億美元的開始。 幣安計劃將其用戶保護基金(SAFU)全面轉換至比特幣,以迎合加密貨幣的核心理念。 比特幣目前處於技术分析的关键点位,市場正在尋找方向。 隨著幣安和其他機構穩定買入,比特幣的下一個價格周期得到強力支撐。 WEEX Crypto News, 2026-02-04 16:13:08 在加密貨幣市場中,幣安最近進行的重大投資引起了廣泛關注。幣安在比特幣價格下跌時買入了1億美元的比特幣,這使市場瞬間沸騰。然而,這僅僅是開始,幣安計劃在未來加碼,目標是最終投入10億美元。 幣安的「趁低買入」策略:10億美元的SAFU轉換 2026年2月2日,幣安正式啟動了其將用戶保護基金(SAFU)從穩定幣全面轉換至比特幣的計劃。這個基金最初在2018年設立,旨在保護用戶免受重大損失,現在則是為了更好地對應加密貨幣本位的風險表現。這一調整是幣安對未來的一次重大賭注,表達了其對比特幣的長期宏觀價值的信心。 市場動向:「Warsh-Driven」穩定作用 近期的市場反應可以描述為一種「穩定的反彈」,這一過程是在一段極度恐慌之後發生的。Kevin Warsh被提名為下一任美聯儲主席,這一消息一開始促使市場進行避險操作,從而推高了美元的價值。然而,比特幣在$74,500左右找到了堅實的結構性支撐,使其得以穩定。 比特幣(BTC/USD)技術分析:尋找下一次突破 從技術面看,當前的比特幣價格走勢顯示出明顯的下行阻力,並且在尋找關鍵的斐波那契支撐。比特幣目前正在測試0.236斐波那契位,儘管此支撐位於$78,400,保持在此水平之上至關重要,以避免價格回落至$74,666支撐水平。相對強弱指數(RSI)最近下降至約28,這被認為是超賣區。這意味著近期的拋售潮非常激烈,一次強力的空頭回補可能隨時而至。…

Aave 創辦人 Stani Kulechov 以 2200 萬英鎊購買倫敦諾丁山豪宅

Key Takeaways: Aave 創辦人 Stani Kulechov 在倫敦諾丁山購買了一座價值 2200 萬英鎊的豪宅,是今年倫敦最昂貴的住宅交易之一。 此次購買是因應近期倫敦高端房地產市場需求下降和稅務政策變動導致的折價活動。 Kulechov 在 Aave 的治理中扮演著重要且具爭議的角色。 交易完成於英國政府公布最新預算之前,顯示了市場趨勢對高端房產價格的影響。 WEEX Crypto News,…

字母哥入股Kalshi引眾怒:是偶像跨界,還是內幕交易「陽謀」?

野獸先生收購Step:頂流網紅進軍青少年金融賽道?

不只是猜對錯,預測市場正變得越來越「有趣」

5.5萬美元,將是比特幣的生死線

卡爾達諾價格預測:ADA觸及過去引發爆發性漲勢的水平——是否會再次重演?

重要要點 在經歷一年多的盤整後,卡爾達諾(ADA)再次測試重要的牛市支撐,這可能是新一輪漲勢的起點。 雖然零售参与者保持謹慎,但鏈上數據和訂單流顯示大資金視此次跌勢為「逢低買入」的機會,大型巨鯨訂單也顯示出累積而非抛售的跡象。 RSI和MACD動量指標表明,卡爾達諾的價格可能已經形成了一個持久的底部,隨著阻力位突破,價格可能會重返周期高點。 在更长期的观察中,若宏观经济压力减轻,价格甚至可能推动上涨至2美元,实現长达875%的涨幅。 WEEX Crypto News, 2026-02-04 16:09:03 卡爾達諾(Cardano)在過去的一段時間裡的價格走勢可謂黃金時代曲,最近到了再次吸引投資者眼光的關鍵水平,而這種狀況是否會再次引發一波爆發性行情,引起了市場的廣泛關注。 隨著加密市場經歷了一次歷史性的資金清算事件,許多山寨幣重新跌至周期低點。而對于卡爾達諾來說,這一次的下跌具有特殊的意義。截至2023年底,ADA重新測試其最為重要的牛市支撐區,那是自過去多次反彈的基礎。 正當零售參與者還在觀望時,鏈上的數據和訂單流量卻顯示出,許多大資金正在利用這一機會進行逢低買入。巨鯨訂單的集中出現在抛售點,顯示出累積的跡象,似乎是對價格即將回升的充足信心。 重新聚焦:潛力大幅變現的機會 在這樣的背景下,部分專家指出這可能是一個「買低」的契機,預示著一個可能的強反彈即將來臨。在經歷了檔位長達一年的整固階段後,日漸增加的積累和突破失敗后的持續累积进购显示大资金依然对卡尔达诺充满信心。 雙重的動量指標也支持了這種持續反彈的可能性。在每週圖表上,RSI已達到30的超賣水平,這是通常表示賣方已經筋疲力盡的信號。相似地,MACD指標顯示,在經過數月縮減後,動量正朝著可能的「金叉」收緊,這暗示著潛在的內在力量在崛起。 焦點現在轉向模式的上界,關鍵的突破門檻與之前的大約$0.50的支持線對齊。若能成功翻越此水平,將象徵著卡爾達諾市場結構的重大變革,也為重返靠近1.35美元的周期高點鋪路,這意味著高達360%的潛在上行空間。 更長遠地看,如果宏观经济压力缓解,基本面重新发挥作用,這次增長可能僅僅是第一階段,接下來可能的升勢將推動ADA目标至2美元,這意味着长达875%的漲幅。这对于任何看好加密市场长期潜力的投资者来说,无疑都是极具吸引力的图景。…

Tether 推出開放原始碼挖礦操作系統挑戰比特幣挖礦巨頭

重要摘要 Tether 推出新的開放原始碼比特幣挖礦操作系統,名為 MOS,旨在簡化傳統的礦業基礎設施。 MOS 將不同的軟體堆疊整合為單一系統,使操作員能夠即時監控和管理礦場中的硬體效能、能耗及基建等。 這一舉措旨在降低礦業的進入門檻,並使其不再依賴專有平台。 即使在礦業面臨2025年低潮影響下,Tether 的這個創新可能成為業界的新奇突破。 WEEX Crypto News, 2026-02-04 16:09:03 簡介 近日,作為穩定幣發行商的 Tether 宣布推出一項名為…