Hyperliquid 為何賺得比Coinbase少?

原文標題:Hyperliquid at the Crossroads: Robinhood or Nasdaq Economics

原文作者:@shaundadevens

編譯:Peggy,BlockBeats

編按:當Hyperliquid 的成交規模逼近傳統交易所,真正值得關注的已不只是「量有多大」,而是它選擇站在市場結構的哪一層。本文以傳統金融中「券商vs 交易所」的分工為參照,分析Hyperliquid 為何主動採用低費率的市場層定位,以及Builder Codes、HIP-3 如何在放大生態的同時,對平台抽成形成長期壓力。

Hyperliquid 的路徑,折射的是整個加密交易基礎設施正在面對的核心問題:規模做大之後,利潤究竟該如何分配。

以下為原文:

Hyperliquid 正在處理接近納斯達克等級的永續合約成交量,但其獲利結構同樣呈現出「納斯達克等級」的特徵。

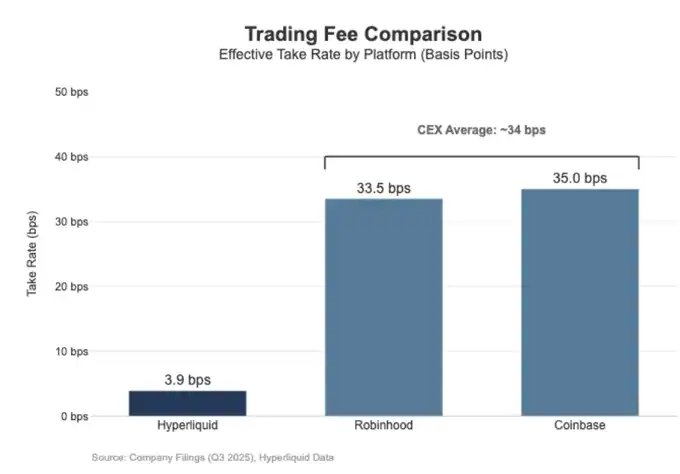

在過去30 天裡,Hyperliquid 清算了2,056 億美元的永續合約名義成交額(按季度年化約6,170 億美元),但僅產生了8,030 萬美元的手續費收入,折算費率約為3.9 個基點(bps)。

這意味著,Hyperliquid 的變現方式更接近於批髮型執行場所(wholesale execution venue),而非針對散戶的高費率交易平台。

作為對比,Coinbase 在2025 年第三季錄得2,950 億美元的交易量,卻實現了10.46 億美元的交易收入,隱含的抽成費率約為35.5 個基點。

Robinhood 在加密業務上的變現邏輯與此相近:其800 億美元的加密資產名義交易量帶來了2.68 億美元的交易收入,隱含費率約33.5 個基點;與此同時,Robinhood 在2025 年第三季的股票名義成交額則高達6470 億美元。

整體來看,Hyperliquid 在成交規模上已躋身頂級交易基礎設施之列,但在費率與商業模式上,更像一個面向專業交易者的低抽成執行層,而非零售導向的平台。

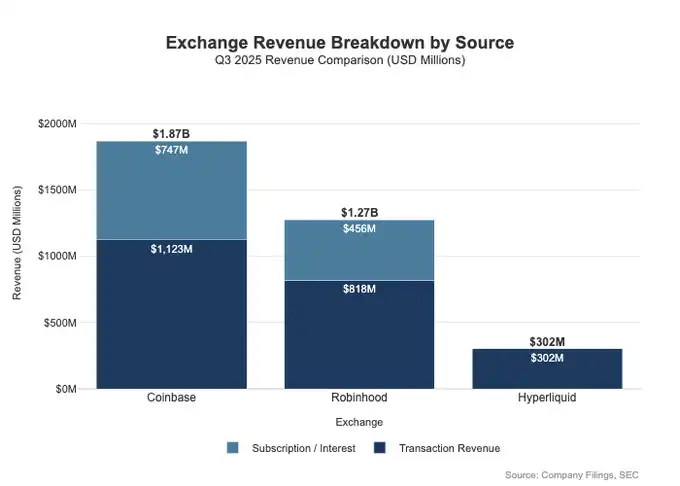

差距不僅體現在費率水準上,更體現在變現維度的廣度。零售型平台往往能夠在多個收入「介面」上同時獲利。在2025 年第三季度,Robinhood 共實現7.30 億美元的交易相關收入,此外還有4.56 億美元的淨利息收入,以及8,800 萬美元的其他收入(主要來自Gold 訂閱服務)。

相較之下,Hyperliquid 目前對交易手續費的依賴程度要高得多,而且這些手續費在協議層面被結構性地壓縮在個位數基點區間。這意味著,Hyperliquid 的收入模型更集中、更單一,也更接近低費率、高週轉的基礎設施型角色,而非透過多重產品線進行深度變現的零售平台。

這本質上可以用定位差異來解釋:Coinbase 和Robinhood 是券商/ 分銷型業務,依托資產負債表與訂閱體系進行多層變現;而Hyperliquid 更接近交易所層。在傳統金融市場結構中,利潤池天然被拆分在這兩層之中。

券商(Broker-Dealer)vs 交易所(Exchange)模型

在傳統金融(TradFi)裡,最核心的分野是分銷層(distribution)與市場層(the market)的區隔。

像Robinhood、Coinbase 這樣的零售平台,位於分銷層,能夠捕捉高毛利的變現面;而像Nasdaq 這樣的交易所,位於市場層,其定價權在結構上受到限制,執行服務會被競爭壓向接近商品化的經濟模型。

券商/ 經紀商= 分銷能力+ 客戶資產負債表

券商掌握的是客戶關係。大多數用戶並不會直接接上Nasdaq,而是透過券商進入市場。券商負責開戶、託管、保證金與風險管理、客戶支援、稅務文件等,然後再將訂單路由到特定交易場所。

正是這種「關係所有權」,讓券商可以在交易之外進行多重變現:

資金與資產餘額:現金歸集利差、保證金借貸、證券出借

產品打包:訂閱服務、功能套餐、銀行卡/ 投顧產品

路由經濟學:券商控制訂單流,可以在路由鏈中嵌入支付或收入分成機制

這也是為什麼券商往往能賺得比交易場所更多:利潤池真正集中在「分銷+ 餘額」所在的位置。

交易所= 撮合+ 規則+ 基礎設施,抽成受限

交易所營運的是交易場所本身:撮合引擎、市場規則、確定性執行、基礎設施連接。其主要變現方式包括:

交易手續費(在高流動性產品中持續被壓低)

返傭/ 流動性激勵(往往為了爭奪流動性,將名義費率的大部分返還給做市方)

行情資料、網路連線與機房共址

上市費與指數授權

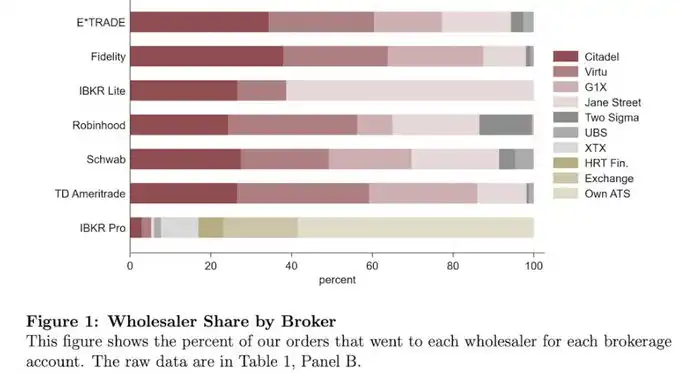

Robinhood 的訂單路由機制清楚地展示了這個結構:用戶關係由券商持有(Robinhood Securities),訂單再被路由至第三方市場中心,路由過程中的經濟利益在鏈條中分配。

真正的高毛利層在分銷端,它控制獲客、用戶關係,以及圍繞執行的一切變現面(如訂單流付費、保證金、證券出借和訂閱服務)。

納斯達克本身處於低利潤率(thin-margin)的那一層。它所提供的產品,本質上是高度商品化的執行能力與隊列訪問權,而其定價權在機制上被嚴格限制。

原因在於:為了爭奪流動性,交易場所往往需要將名義上的手續費以做市返傭(maker rebate)的形式大量返還;監管層面對接入費(access fee)設有上限,限制了可收取的費用空間;同時,訂單路由具有極高的彈性,資金和訂單可以迅速在不同交易場所之間切換,使任何單一場所都難以提高價格。

在納斯達克揭露的財務數據中,這一點體現得非常直觀:其在現金股票交易中實際捕獲的淨收益,通常只是每股千分之幾美元的量級。這正是市場層交易所利潤空間被結構性壓縮的直接寫照。

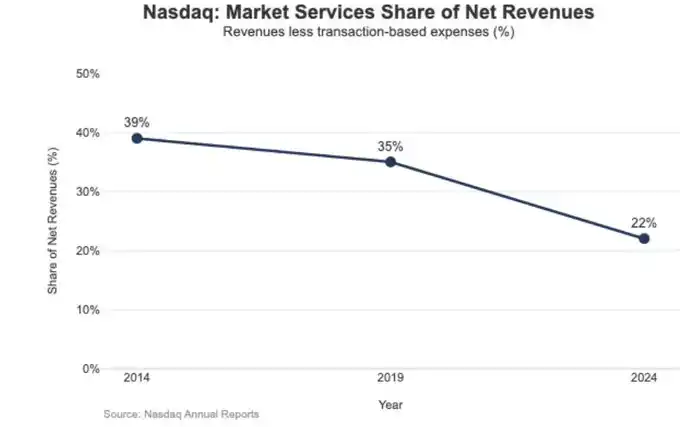

這種低利潤率帶來的策略後果,也清楚反映在納斯達克的收入結構變化上。

在2024 年,納斯達克的Market Services(市場服務)收入為10.20 億美元,佔總收入46.49 億美元的22%;而這一比例在2014 年曾高達39.4%,在2019 年仍有35%。

這一持續下滑的趨勢,與納斯達克主動從高度依賴市場波動、利潤受限的執行型業務,轉向更具經常性、可預測性的軟體與數據業務高度一致。換言之,正是交易所層級結構性偏低的利潤空間,推動納斯達克逐步將成長重心,從「撮合與執行」遷移到「技術、數據與服務化產品」。

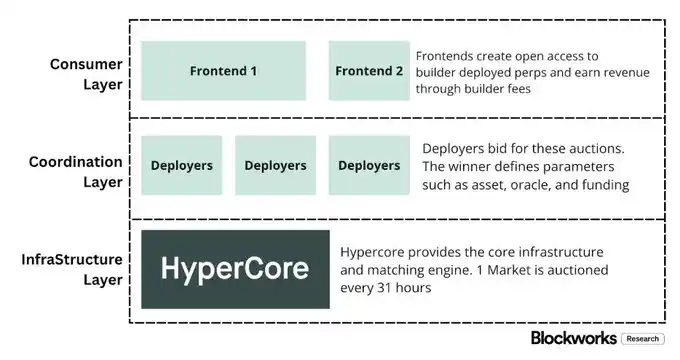

Hyperliquid 作為「市場層」

Hyperliquid 約4 個基點(bps)的有效抽成率,與其有意選擇的市場層(market layer)定位高度一致。它正在建構的是一個鏈上的「納斯達克式」交易基礎設施:

以HyperCore 為核心的高吞吐撮合、保證金與清算體系,採用maker / taker 定價與做市返傭機制,目標是最大化執行品質與共享流動性,而非面向零售用戶進行多層變現。

換言之,Hyperliquid 的設計重心不在訂閱、餘額或分銷型收入,而在於提供商品化但極致高效的執行與結算能力——這正是市場層的典型特徵,也是其低費率結構的必然結果。

這體現在兩種大多數加密交易平台尚未真正落地、但在傳統金融(TradFi)中非常典型的結構性分割:

一是無需許可的券商/ 分銷層(Builder Codes)。

Builder Codes 允許第三方交易介面建構在核心交易場所之上,並自行收取經濟效益。其中,Builder 手續費設有明確上限:永續合約最高0.1%(10 個基點),現貨最高1%,且費用可在單筆訂單層級進行設定。

此機制由此建構了一個經銷層的競爭市場,而非由單一官方應用壟斷用戶入口與變現權。

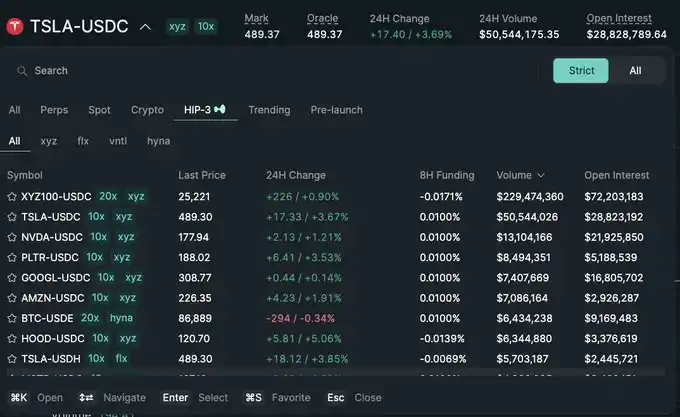

二是無需許可的上市/ 產品層(HIP-3)。

在傳統金融中,交易所通常掌控上市審批與產品創建。 HIP-3 將此職能外部化:開發者可以部署繼承HyperCore 撮合引擎與API 能力的永續合約,而具體市場的定義與營運由部署者自行負責。

在經濟結構上,HIP-3 明確了交易場所與產品層之間的收入分成關係:現貨與HIP-3 永續合約的部署者,最多可保留其所部署資產交易手續費的50%。

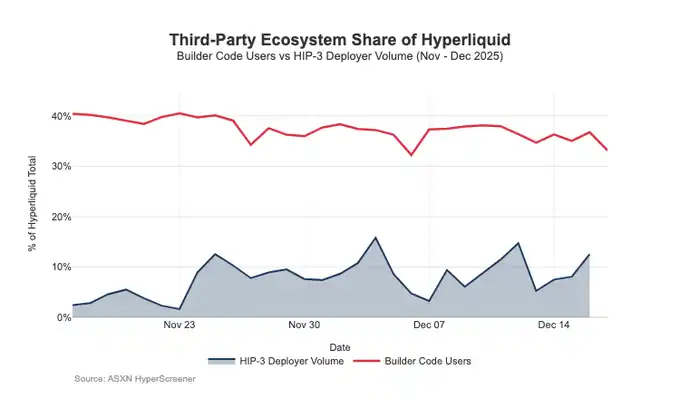

Builder Codes 已在分銷端體現出成效:截至12 月中旬,約有三分之一的使用者並非透過原生介面交易,而是透過第三方前端完成交易。

問題在於,這種有利於分銷擴張的結構,本身也會對交易場所層的抽成形成持續壓力:

1.定價被壓縮。

多個前端同時銷售同一套底層流動性,競爭自然會向最低的綜合交易成本收斂;而Builder 手續費又可以在訂單級別靈活調節,進一步將價格推向下限。

2、變現面的流失。

前端掌握開戶、產品打包、訂閱服務和完整的交易工作流程,由此捕獲券商層的高毛利空間;而Hyperliquid 只能保留更薄的交易所層抽成。

3、戰略性的路由風險。

一旦前端演化成真正的跨場所路由器,Hyperliquid 就可能被迫進入批發式執行的競爭,只能透過降費或提高返傭來防守訂單流。

總體來看,Hyperliquid 正在有意識地選擇低利潤率的市場層定位(透過HIP-3 與Builder Codes),同時允許一個高利潤率的券商層在其之上生長。

如果Builder 前端持續擴張,它們將越來越多地決定面向使用者的定價結構,掌握使用者留存與變現介面,並獲得路由層面的議價權,從結構上對Hyperliquid 的抽成率形成長期壓力。

防守分銷權,並引入非交易所型利潤池

最直接的風險是商品化。

如果第三方前端能夠長期以更低價格壓過原生介面,甚至最終實現跨場所路由,Hyperliquid 就會被推向批發執行型經濟模型。

近期的一些設計調整顯示,Hyperliquid 正試圖在避免這一結局的同時,拓展新的收入來源。

分銷防守:維持原生前端在經濟上的競爭力

先前提出的質押折扣方案,允許Builder 透過質押HYPE 獲得最高40% 的手續費折扣,這實際上為第三方前端提供了一條結構性地比Hyperliquid 原生介面更便宜的路徑。對此方案的回撤,等於取消了外部分銷「壓價」的直接補貼。

同時,HIP-3 市場最初被定位為主要透過Builder 分銷、而不在主前端展示;但現在,這些市場已經開始在Hyperliquid 的原生前端中、以嚴格上幣標準進行展示。

這個訊號非常明確:Hyperliquid 依然在Builder 層保持無需許可,但不會以犧牲自身核心分銷權為代價。

USDH:從交易變現轉向「資金沉澱(float)」變現

USDH 的推出,旨在重新奪回原本會在體系外被攫取的穩定幣儲備收益。其公開結構為儲備收益五五分成:50% 歸Hyperliquid,50% 用於USDH 生態成長。

同時,對USDH 相關市場提供的交易費折扣進一步強化了這一取向:Hyperliquid 願意在單筆交易經濟性上讓利,換取一個規模更大、更具粘性的、與餘額綁定的利潤池。

從效果來看,這等於為協議引入了一條類似年金的收入來源,其成長取決於貨幣基礎規模,而不僅僅是名義成交量。

組合保證金(Portfolio Margin):引進類似主經紀商的融資經濟學

組合保證金將現貨與永續合約的保證金統一,使不同敞口可以相互抵消,並引入了原生的借貸循環。

Hyperliquid 將保留借款人所支付利息的10%,這使得協議的經濟性越來越取決於槓桿使用率與利率水平,而不只是交易量。這比較接近券商/ 主經紀商(prime)的收入模型,而非純交易所邏輯。

Hyperliquid 走向「券商式」經濟模型的路徑

在吞吐量層面,Hyperliquid 已經達到一線交易場所規模;但在變現上,它仍像市場層:極高的名目成交量,配合個位數基點的有效抽成率。與Coinbase、Robinhood 之間的差距是結構性的。

零售平台位於券商層,掌握用戶關係與資金餘額,能夠同時變現多個利潤池(融資、閒置現金、訂閱);而純交易場所出售的是執行服務,在流動性與路由競爭下,執行天然趨於商品化,淨捕獲被持續壓縮。納斯達克正是這項約束的TradFi 參考。

Hyperliquid 早期明顯向交易場所原型傾斜。透過分割分銷層(Builder Codes)與產品創建層(HIP-3),它加速了生態擴張與市場覆蓋;代價是,這套架構也可能把經濟性向外推:一旦第三方前端決定綜合價格、並能跨場所路由,Hyperliquid 就有被壓成薄利批發執行軌道的風險。

不過,近期動作顯示出一次有意識的轉向:在不放棄統一執行與清算優勢的前提下,防守分銷權,並將收入來源拓展到「以餘額計」的利潤池。

具體而言:協議不再願意補貼外部前端在結構上比原生UI 更便宜;HIP-3 更原生化展示;並引入資產負債表式的收益來源。

USDH 將儲備收益拉回生態(五五分成,並對USDH 市場給予費率折扣);組合保證金則透過對借款利息的10% 抽成引入融資經濟學。

總體看,Hyperliquid 正在收斂到一種混合模型:以執行軌道為底座,在其上疊加分銷防守與餘額驅動的利潤池。這降低了被困在低基點、批髮型交易場所的風險,同時在不犧牲統一執行與清算優勢的情況下,向券商式收入結構靠攏。

展望2026 年,懸而未決的問題是:Hyperliquid 能否在不破壞其「外包友善」模型的前提下,進一步走向券商式經濟。 USDH 是最清晰的試金石:在約1 億美元供應量水準下,當協議無法掌控分銷時,外包發行的擴張顯得偏慢。

顯而易見的替代路徑,本來可以是UI 等級預設——例如將約40 億美元的USDC 存量自動轉換為原生穩定幣(類似Binance 對BUSD 的自動轉換)。

如果Hyperliquid 想要真正取得券商層利潤池,它或許也需要券商式行為:更強的控制力、更緊密的原生產品整合,以及與生態團隊在分銷與餘額競爭上的更清晰邊界。

[原文連結]

猜你喜歡

Kyle Samani的退出,是否有更多内情?

2月10日市場關鍵情報,你錯過了多少?

代幣經濟學新範式?當Backpack開始讓VC「延遲滿足」

巨鲸购列以太坊,引发市场震荡

Key Takeaways 近期巨鲸在以太坊价格跌破3000美元时增持,显示他们对以太坊未来的信心。 在以太坊交易所储备持续下降的背景下,持有者开始将资本从比特币转向以太坊。 短线交易者采用高买低售策略,加剧了市场价格的震荡。 以太坊网络基本面逐步改善,活跃地址数创历史新高。 资金流向和宏观环境的变化将决定以太坊价格的未来走势。 WEEX Crypto News, 26 January 2026 以太坊市场的巨鲸动态 近期,以太坊(ETH)市场出现了一系列巨鲸活动,这些活动正在引发市场广泛关注。在价格跌破3000美元大关时,一些巨鲸开始在市场上大举增持以太坊,从而对近期市场氛围和价格走势产生了显著影响。根据Lookonchain的监测数据,某个大型地址在两天内将价值约1068万美元的120个比特币兑换成3623个以太坊,此举展示了巨鲸对以太坊持久发展的信心。 巨鲸策略:积累与抛售之间的博弈 在市场参与者中,巨鲸的策略分化十分明显。一方面,一些巨鲸选择在当前价格水平上加仓以太坊,将其转入长期持有。这样做是在期待以太坊的价格在未来会上涨,让其持有的资产升值。以太坊的价格已经回吐了年初以来的涨幅,徘徊在3000美元以下,这为这些长期持有者提供了买入的机会。 另一方面,也有一些巨鲸选择在当前价格走弱时抛售手中的以太坊。这些早期累积大量以太坊的持有人,通过释放筹码来进行获利了结或者资产再平衡。以太坊价格承压的背景下,这种两种截然不同的策略相互交织,使得以太坊的短期价格充满了不确定性和波动性。…

美元波動引發比特幣跌破88,000美元支撐

Key Takeaways 比特幣價格在短期內跌至低於88,000美元,因為全球市場面臨的宏觀不確定性增加。 衍生品市場清算金額巨大,過去24小時的強制平倉金額超過7.5億美元,以多頭頭寸為主。 政府停擺風險飆升,美國政治僵局加劇投資者情緒的不穩定性。 最近一次的價格波動是由於日本金融市場的不穩定和主要央行的進一步緊縮政策。 即將公佈的美聯儲利率決定可能對比特幣未來的走勢產生重大影響。 WEEX Crypto News, 26 January 2026 比特幣價格跌破88,000美元門檻 近期,比特幣價格經歷了顯著的價格跌幅。在週末過後,比特幣價格下滑到了低於88,000美元的程度,觸及大約87,000美元的水平。這一跌幅反映了市場中普遍存在的避險情緒以及宏觀經濟的不確定性。市場中大量的衍生品頭寸被清算,加劇了此次價格下滑。根據市場數據顯示,過去24小時內,市場中的強制平倉金額超過了7.5億美元,主要涉及多頭頭寸。 政府停擺風險和政治僵局 美國國會中有關支出上限和國土安全部撥款的政治僵局,正在推動政府停擺風險升高。據報導,一些民主黨議員威脅阻止相關法案的通過,這進一步加劇了市場對未來財政操作中斷的擔憂。與此同時,市場上來自日本的金融不穩定性以及主要央行的政策走向引發了投資者的大幅拋售。 衍生品市場出現大規模去杠杆…

# 比特幣衝擊75K:2026年2月的多空之戰

Key Takeaways 比特幣在2月份面臨47%的機率測試價位75K美元,而漲至85K美元的機率則為71%。 目前,比特幣持穩於68,000美元以上的機率高達70%,成交量達到4百萬美元。 數據顯示,比特幣2026年不太可能跌破74,680美元的低點。 部分投資者在比特幣價格短暫跌破75K美元時,視其為買入機會。 華爾街與AI模型對比特幣價格的預測範圍介於75K至225K美元之間。 WEEX Crypto News, 10 February 2026 比特幣驚險闖關75K:市場氛圍緊繃 近日,比特幣價格走勢在全球加密貨幣投資者間引發了廣泛關注。在2026年2月份,比特幣面臨一場多空之戰,進行75K美元的價格測試。根據可靠的數據顯示,比特幣短線有47%的機會進一步突破75K美元,而其漲至85K美元的機率則更高,達到71%。這一現象表明市場對比特幣的短期與長期走勢存在著不同預期。 目前市場動向:穩住68K美元 在這波價格波動中,比特幣在68,000美元上方維持著70%的穩固交易,而這樣的交易活動支持這一市場現象的成交量約有4百萬美元。這樣的市場表現反映了投資者在此價位上的投資信心,亦顯示了價格在一定區間內的合理穩定。 低點保衛戰:74,680美元…

# 文章大綱

H1: BNKR 和 ETH 近期市場動態解析 H2: BNKR 價格角逐——新高與市場影響 H3: BNKR 最近的價格高峰 H3: 市場對 BNKR 價格表現的影響 H2: YZI Labs…

YouTube巨星「MrBeast」收購金融科技公司Step:錢流與年輕世代接軌

Key Takeaways YouTube巨星Jimmy “MrBeast” Donaldson透過Beast Industries收購了金融服務公司Step,聚焦提升年輕人對金錢管理的理解。 Beast Industries藉由這次收購進一步擴展其平台,將金融科技的力量帶給年輕用戶。 Step平台有超過700萬用戶,並在金融識字與信用管理方面具有良好聲譽。 Beast Industries未透露收購金額,但此舉得到了如Stripe這樣的重要支持者的力挺。 WEEX Crypto News, 10 February 2026 MrBeast收購Step:一場金融科技的年輕化革命…

# Outline

H1: Bitcoin Price Prediction Faces Challenges Amidst Market Fluctuations H2: Polymarket’s Prediction Dynamics H3: Initial Optimism and Market…

Binance 推出 Alpha 盲盒空投活動,Bitcoin 預測市場顯示 75,000 美元的波動趨勢,Mr. Beast 收購 Step 公司

Key Takeaways Binance 宣布即將推出的 Alpha 盲盒空投,並列出相關條件,包括需要 226 點。 鏈上數據顯示 Bitcoin 預測市場對於 2026 年 2 月 BTC 達到 75,000…

比特幣下一步:價值將跌至55K美元?

Key Takeaways 分析師警告如果比特幣支撐位被突破,可能跌至55,000美元。 Galaxy Digital 的領導者也表達了相似的擔憂,指向潛在的價格下行。 10X Research 和彼得·布蘭特分配了25%的概率,比特幣價格可能在55K-57K美元之間波動。 多數分析師的擔憂集中在宏觀經濟壓力對比特幣價格的負面影響。 如果購買興趣加強,則存在價格上升的可能性。 WEEX Crypto News, 10 February 2026 比特幣价格预测:下跌至55K美元警告…

# 比特幣價格走勢:支撐破裂可能導致價格跌至$55,000

關鍵要點 分析師警告說,如果比特幣未能保持在支撐位上方,可能會跌至$55,000。 技術指標顯示比特幣在$55,000以上形成熊市底部的可能性較高。 開放權益顯示比特幣的市場需求正在回暖,但槓桿使用仍未恢復。 致使價格可能進一步下跌的開放權益急劇下降。 WEEX Crypto News, 10 February 2026 比特幣走勢分析 過去的波動及預測 隨著比特幣價格在前幾個月內大幅度波動,市場對於其未來走勢的預測充滿了不確定性。根據多位分析師的說法,如果比特幣突破現有的支撐位,其價格可能訊速下滑至$55,000。Galaxy Digital的負責人同樣發出警告,張指出這種下行風險不容忽視。 技術分析中的比特幣底部 儘管存在下跌風險,但一些分析師認為比特幣的底部可能會保持在$55,000以上。通過使用技術指標,他們預測到比特幣在這個支撐位附近形成了強有力的底部,遠高於其他人所預測的$35,000的熊市底部。 市場開放權益與需求的變化…

比特幣價格若支撐失效,預測恐跌至55K

Key Takeaways 分析師警告比特幣可能跌至55,000美元。 如果支撐失效,比特幣價格有潛在下降風險。 巨量撤出可能影響市場動態。 七彩保護預期不到位,更增加市場風險。 預測顯示外在壓力或引發價格下跌。 WEEX Crypto News, 10 February 2026 比特幣(Bitcoin)作為加密貨幣市場的先鋒,一直以來因其價格波動而備受關注。截至目前,分析師們針對近期市場情況發出警告,認為如果支撐不再堅守,價格可能會出現深度下跌。這篇文章分析了比特幣價格面臨的挑戰以及可能的市場走勢。 市場分析:比特幣價格面臨的挑戰 比特幣價格波動不斷,引發市場對其未來走勢的廣泛關注。根據最新的市場分析,如果比特幣的支撐位未能保持,其價格可能會跌至55,000美元。這一點在數位分析師的研究中得以體現。儘管這一預測看似悲觀,但在宏觀經濟壓力下,這並非完全不可能的情境。 巨量撤出對市場的影響 在過去的30天左右,約74.4萬枚比特幣的未平倉合約從主要交易所撤出,這相當於約550億美元的價值。如此大規模的資金撤出對市場的衝擊不容忽視,可能導致市場動蕩並進一步打擊投資者信心。未來的價格走向,或將取決於接下來的資金流向和市場情緒。…

# MrBeast 收購 Step 公司,擴大其金融服務影響力

在當前迅速演變且競爭激烈的金融科技領域中,全球知名網絡紅人MrBeast正式宣佈收購專注於Z世代的金融應用程式Step。這一舉動不僅擴大了他的商業版圖,同時也將Step的金融服務推向更廣大的年輕用戶群體。以下是這篇文章的詳細報導。 關鍵要點 MrBeast收購了專注於Z世代的金融服務應用程式Step,拓展其業務版圖。 Step提供的服務包括幫助用戶建立信用、儲蓄以及投資,使用者數量超過700萬。 這項交易意味著Step將在MrBeast的影響下,接觸到更年輕且活躍的用戶群體。 MrBeast的其他業務如Feastables巧克力品牌,已經成為相較其YouTube頻道和節目更為盈利的重要資產。 WEEX Crypto News, 10 February 2026 MrBeast的戰略擴張:收購Step 此次收購涉及大量細節,這顯示MrBeast的商業嗅覺敏銳。隨著金融市場對個人理財的需求日益增長,Step以其針對年輕人量身打造的金融方案脫穎而出。這款應用不僅讓年輕人更容易接觸到金融產品,還為他們提供建立信用、儲蓄、和投資的機會。 這一交易無疑讓Step藉助MrBeast的強大影響力,接觸到更多熱衷於社交媒體和數碼內容的Z世代。Step自創立以來,已融資超過5億美元,其原初目標是幫助年輕用戶以金融知識應對現代社會的挑戰。該應用日益擴大的影響讓MrBeast看到了巨大的商業潛力。 金融科技市場的Z世代風潮 Step的收購不僅僅是一項商業交易,而是MrBeast對Z世代市場演進的策略應用。Step應用程式的設計體現了對年輕人財務需求的深刻理解及其在社交媒體上的巨大潛力。Step不但提供一個平台,讓用戶能夠學習管理個人財務,還借助於其易於使用的界面,贏得了年輕消費者的認可。 此次收購前,Step已經在市場上獲得了一定的成功,擁有逾700萬用戶數量,並將目光鎖定在建構未來世代理財文化上。透過MrBeast的推動,Step將倍增其現有影響力。…

BankrCoin的價格突破歷史新高並引發市場震動

H1: BankrCoin的價格突破歷史新高並引發市場震動 – H2: BankrCoin的市場表現 – H3: 近期價格波動分析 – H4: 目前價格和24小時內的變化 – H2: BNKR的歷史價格走勢 – H3: 曾經的歷史新高和低點 –…

# 比特幣價格承壓線上的波動可能

關鍵要點 分析師預測若支撐位失守,比特幣價格可能跌至55,000美元。 研究機構10X Research與市場分析師Peter Brandt認為,最糟情況下比特幣有25%的可能性下跌至55,000至57,000美元之間。 現有數據顯示過去30天開倉未平倉金額減少555億美元,對比特幣市場影響顯著。 非同質化代幣(NFT)的興起及市場情緒變化可能為市場帶來新動能。 WEEX Crypto News, 10 February 2026 【比特幣價格可能下滑到55,000美元】 隨著市場波動加劇,分析師的預測更加悲觀,許多市場參與者正在密切關注比特幣的支撐位。根據最新的市場分析報告,如果關鍵支撐位無法被維持,比特幣的價格可能會大幅下降,更有可能跌至55,000美元左右。 多方分析警告潛在風險 來自Galaxy Digital和多位市場專家的警告已經指出,比特幣價值在疲弱的支撐中出現顯著風險。市場專家10X…

# 比特幣價格面臨關鍵挑戰:$55,000 成為重要分水嶺

Key Takeaways 比特幣價格現處於關鍵的支撐和阻力水平,須通過$55,000才能達到升值閾值。 Michael Saylor 投資比特幣多年,但目前比特幣價值低於其平均購買價格。 市場分析認為比特幣短期內具有反彈至$77,500 的潛力。 由於市場波動,微策略公司的比特幣持有價值低於其市場總價值。 WEEX Crypto News, 10 February 2026 比特幣價格挑戰中的動態 當前,全球最大的加密貨幣比特幣處於重要的價值調整階段。作為市場關注的焦點之一,$55,000 已成為比特幣的重要心理價格水平。據了解,這一價格水平影響著市場投資者的信心,尤其是對於長期持有比特幣的投資者來說,價格波動直接關係到投資的成敗。…

# Outline for the Article

H1: MrBeast 擴展平台併購金融科技應用Step H2: Key Takeaways – 重點信息摘要 H2: MrBeast的戰略併購:併購Step以滿足Z世代引發觀看者的金融需求 – H3: Beast Industries的戰略併購 – H3: Fintech應用Step的核心優勢 –…

Kyle Samani的退出,是否有更多内情?

2月10日市場關鍵情報,你錯過了多少?

代幣經濟學新範式?當Backpack開始讓VC「延遲滿足」

巨鲸购列以太坊,引发市场震荡

Key Takeaways 近期巨鲸在以太坊价格跌破3000美元时增持,显示他们对以太坊未来的信心。 在以太坊交易所储备持续下降的背景下,持有者开始将资本从比特币转向以太坊。 短线交易者采用高买低售策略,加剧了市场价格的震荡。 以太坊网络基本面逐步改善,活跃地址数创历史新高。 资金流向和宏观环境的变化将决定以太坊价格的未来走势。 WEEX Crypto News, 26 January 2026 以太坊市场的巨鲸动态 近期,以太坊(ETH)市场出现了一系列巨鲸活动,这些活动正在引发市场广泛关注。在价格跌破3000美元大关时,一些巨鲸开始在市场上大举增持以太坊,从而对近期市场氛围和价格走势产生了显著影响。根据Lookonchain的监测数据,某个大型地址在两天内将价值约1068万美元的120个比特币兑换成3623个以太坊,此举展示了巨鲸对以太坊持久发展的信心。 巨鲸策略:积累与抛售之间的博弈 在市场参与者中,巨鲸的策略分化十分明显。一方面,一些巨鲸选择在当前价格水平上加仓以太坊,将其转入长期持有。这样做是在期待以太坊的价格在未来会上涨,让其持有的资产升值。以太坊的价格已经回吐了年初以来的涨幅,徘徊在3000美元以下,这为这些长期持有者提供了买入的机会。 另一方面,也有一些巨鲸选择在当前价格走弱时抛售手中的以太坊。这些早期累积大量以太坊的持有人,通过释放筹码来进行获利了结或者资产再平衡。以太坊价格承压的背景下,这种两种截然不同的策略相互交织,使得以太坊的短期价格充满了不确定性和波动性。…

美元波動引發比特幣跌破88,000美元支撐

Key Takeaways 比特幣價格在短期內跌至低於88,000美元,因為全球市場面臨的宏觀不確定性增加。 衍生品市場清算金額巨大,過去24小時的強制平倉金額超過7.5億美元,以多頭頭寸為主。 政府停擺風險飆升,美國政治僵局加劇投資者情緒的不穩定性。 最近一次的價格波動是由於日本金融市場的不穩定和主要央行的進一步緊縮政策。 即將公佈的美聯儲利率決定可能對比特幣未來的走勢產生重大影響。 WEEX Crypto News, 26 January 2026 比特幣價格跌破88,000美元門檻 近期,比特幣價格經歷了顯著的價格跌幅。在週末過後,比特幣價格下滑到了低於88,000美元的程度,觸及大約87,000美元的水平。這一跌幅反映了市場中普遍存在的避險情緒以及宏觀經濟的不確定性。市場中大量的衍生品頭寸被清算,加劇了此次價格下滑。根據市場數據顯示,過去24小時內,市場中的強制平倉金額超過了7.5億美元,主要涉及多頭頭寸。 政府停擺風險和政治僵局 美國國會中有關支出上限和國土安全部撥款的政治僵局,正在推動政府停擺風險升高。據報導,一些民主黨議員威脅阻止相關法案的通過,這進一步加劇了市場對未來財政操作中斷的擔憂。與此同時,市場上來自日本的金融不穩定性以及主要央行的政策走向引發了投資者的大幅拋售。 衍生品市場出現大規模去杠杆…

# 比特幣衝擊75K:2026年2月的多空之戰

Key Takeaways 比特幣在2月份面臨47%的機率測試價位75K美元,而漲至85K美元的機率則為71%。 目前,比特幣持穩於68,000美元以上的機率高達70%,成交量達到4百萬美元。 數據顯示,比特幣2026年不太可能跌破74,680美元的低點。 部分投資者在比特幣價格短暫跌破75K美元時,視其為買入機會。 華爾街與AI模型對比特幣價格的預測範圍介於75K至225K美元之間。 WEEX Crypto News, 10 February 2026 比特幣驚險闖關75K:市場氛圍緊繃 近日,比特幣價格走勢在全球加密貨幣投資者間引發了廣泛關注。在2026年2月份,比特幣面臨一場多空之戰,進行75K美元的價格測試。根據可靠的數據顯示,比特幣短線有47%的機會進一步突破75K美元,而其漲至85K美元的機率則更高,達到71%。這一現象表明市場對比特幣的短期與長期走勢存在著不同預期。 目前市場動向:穩住68K美元 在這波價格波動中,比特幣在68,000美元上方維持著70%的穩固交易,而這樣的交易活動支持這一市場現象的成交量約有4百萬美元。這樣的市場表現反映了投資者在此價位上的投資信心,亦顯示了價格在一定區間內的合理穩定。 低點保衛戰:74,680美元…